상세 컨텐츠

본문

반도체는 중국 최대 수입 품목으로 무역수지 적자폭이 크다. 중국은 2014년 ‘직접 회로 산업 발전 추진 요강’을 발표하며 자국 반도체 산업 육성을 위한 계획을 시작했다. 목표 달성을 위해 210억달러 규모 국가반도체산업 투자기금을 조성했다.

중국 반도체 경쟁력은 한국과 비교했을 때 여전히 격차를 두고 있다. DRAM은 한국 기업들이 지배적 지위를 공고히 하는 가운데 기술 격차를 최소 5년 이상으로 유지하고 있다. 중국은 2019년 10나노 1세대 DRMA 양산을 시작했고 2022년 2세대 DRAM 양산을 추진 중이다. 한국은 2022년 5세대 DRAM 양산을 추진하고 있다. 통상 한 세대당 기술 격차를 2~2.5년으로 봤을 때 최소 5년 기술 격차가 존재한다고 보는 시각이 타당하다. 중국 기업들이 미국 견제에 따라 EUV(극자외선) 장비를 도입하지 못하고 있다는 점에서 기술 격차를 좁히기 어려운 상황이다.

해당 기술 격차는 좁히기 어려운 큰 차이다. 모바일 및 서버 DRAM 사용량이 급증하고 있는 시대에서는 더욱 그렇다. 중국이 스마트폰과 IoT(사물인터넷)에서 자국 DRAM을 활용할 경우 완제품 자체 경쟁력 하락을 피할 수 없다. 미국과 첨단 기술에서 경쟁을 하는 가운데 DRAM을 자국으로 대체할 경우 반도체 밸류체인 내재화에서 얻는 무역수지 적자 축소보다 더 큰 피해를 볼 수 있다.

중국 기업들은 낮은 수율로 인해 웨이퍼 사용량이 급증하고 있고, 적자폭 증가로 이어지고 있는 상황이다. 반도체 굴기 기업들이 파산 중인 이유다.

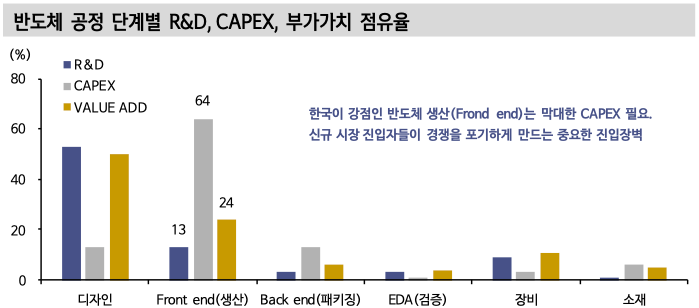

반도체 공정 단계별로 봤을 때 CAPEX가 집중되는 분야는 한국이 강점을 보이는 생산(Front end)이다. 전체 CAPEX 64%가 생산 분야에서 나타난다. 반도체 생산은 기술 경쟁력 유지를 위해 소재와 장비 비용이 급증한다. 부가가치는 설계(디자인)보다 적지만 과점화라는 과실을 누릴 수 있다. 막대한 CAPEX는 신규 시장 진입자들이 경쟁을 포기하게 만드는 중요한 진입장벽으로 작용하고 있다. 중국 기업들이 수율 문제를 해결하지 전까지 적자를 겪을 수밖에 없는 이유다. 적자를 해결에도 첨단 공정에서 한국 DRAM 생산 기업들이 5년 격차를 유지하고 있다. 중국 DRAM 수출에 큰 문제가 없으리라 판단되는 이유다.

낸드에서 기술 격차는 약 2년 존재한다. 2019년 한국이 양산을 시작한 128단 3D 낸드를 중국은 2021년 8월 시작했다. 낸드 분야에서 기술 격차는 DRAM보다 작으나 낮은 수율 문제를 고려하면 기업 수익성을 쉽게 제고하기 어려운 상황이다.

중국은 파운드리에서 한국에 5년가량 뒤쳐진 상황이다. 세계 유수 파운드리는 7나노 미만 공정기술을 포기하고 있는 상황이다. 첨단 공정 중 남은 참여자는 TSMC와 삼성전자 뿐이다. 중국 파운드리는 한국과 기술 격차를 좁히기 거의 불가능하다. 중국 파운드리(SMIC)는 현재 수준 경쟁률과 시장 점유율을 유지할 공산이 크다. 한국의 중국 대상 반도체 수출 경쟁력은 지속될 전망이다.